大家好,我是财迷阿甘。

最近一位朋友问我:“阿甘,现在买点啥基金稳妥些?”我回答道——这年头,真金白银的现金流才是硬通货。

今天阿甘就带大家盘点2025年最值得关注的三大现金流利器,既有本土“现金奶牛”,也有跨境红利尖兵!

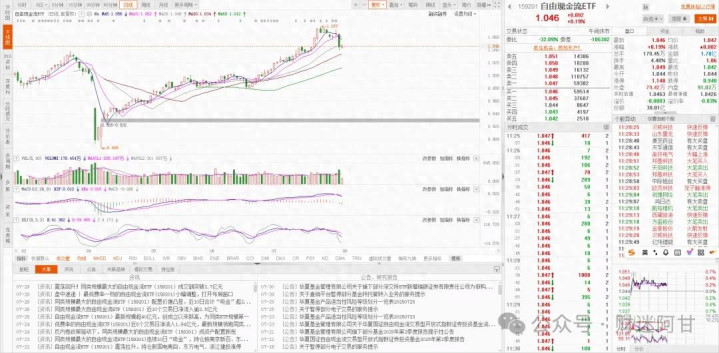

1、华夏国证自由现金流ETF(159201):首只“现金奶牛”的标杆效应

今年2月27日,全市场首只自由现金流ETF——华夏国证自由现金流ETF(159201)重磅上市,当天成交额就突破3亿元。更惊人的是它的吸金速度:规模从上市初的不到7亿一路飙到39亿以上,增长超500%。

它凭什么这么火?核心在它跟踪的国证自由现金流指数:

打包自由现金流率最高的100家上市公司,前十大权重覆盖石油石化、家电、汽车等9大行业;

连续6年正收益(2019-2024),2021-2024年连续跑赢黄金;

费率碾压同行:管理费0.15%+托管费0.05%,全市场最低。

阿甘观察:该指数巧妙避开金融地产,前五大行业(汽车/家电/能源等)占比约60%。行业分散却龙头云集,像美的、中国海油这类经营稳、分红实的“老钱派”扎堆,堪称防震荡的压舱石。

2、港股通红利ETF富国(159277):南向资金疯抢的“股息堡垒”

如果说自由现金流是“赚钱能力”,那么港股红利就是真金白银的分钱艺术。尤其今年南向资金狂潮席卷香江——上半年净买入超8200亿港元,超去年全年总额!

在这场盛宴中,港股通红利ETF富国(159277) 堪称“高股息狙击手”:

跟踪中证港股通高股息指数,成分股平均股息率高达5.8%,碾压A股红利的4.46%;

央国企含量87%,近7成权重股连续十年分红,妥妥的“分红常青树联盟”;

估值洼地明显:市盈率仅7.47倍,比A股同类指数低近10%。

更妙的是费率优势:管理费+托管费合计0.40%,比同类产品低三分之一。低利率时代,省到就是赚到!

3、红利港股ETF(159331):双因子防御的“避震神器”

市场越震荡,“高股息+低波动”双因子策略越显珍贵。这只红利港股ETF(159331)就像为震荡市量身定制:

跟踪港股通高股息低波指数,成分股集中在金融、能源等成熟行业,盈利稳如磐石;

当前指数股息率仍高达5.91%,在利率下行的资产荒中堪称“收益绿洲”;

2025年以来,港股金融与科技板块获险资持续加仓,“南向定价权”提升助推估值修复。

尤其当A股红利板块短期回调时(如近期受大宗商品拖累),港股红利因估值更低、股息更高,反而成为资金轮动的承接地。用资深基金经理的话说:“波动市里,这类资产是组合的减震器。”

4、低利率时代的生存法则

回头看,今年现金流策略的爆发绝非偶然。当理财收益跌进“1时代”,当银行存款跑不赢通胀,能持续吐现金的资产成了稀缺品。

这三类ETF正好构建了一个现金流金三角:

自由现金流ETF(159201):扎根A股优质企业内生造血能力;

港股红利ETF(159277/159331):借道港股通捕捉高息重估红利;

组合效应:A股现金流打底+港股红利增强,兼顾防守与收益弹性。

最后阿甘说句实在话:现金流资产不是博暴富的工具,而是对抗不确定性的盾牌。尤其在低利率成为新常态的今天,能找到持续“吐现金”的资产,才能睡得踏实。

风险提示:本文提及基金不构成投资建议。基金有风险,投资需谨慎。市场有波动,过往业绩不预示未来表现。

原创不易,欢迎大家点赞、关注、转发+收藏。祝大家投资收益翻番!

配资app,配资网首页官网,最新股票配资平台配资提示:文章来自网络,不代表本站观点。